こんにちは。めがね税理士の谷口(@khtax16)です。

私がよくどっちだったか忘れがちになるものとして、

「100%子会社からの配当は源泉徴収の必要があるか?」

というものがあります。

ほとんど税理士事務所向けの小難しい話になってしまいますが、この疑問について根拠とともに結論をまとめてみました。

その後改正があり、「2023年10月1日以後に支払を受けるべき配当等」については源泉徴収をしなくてもよくなります(当記事は改正前の古い内容になってしまっているため注意)

目次

100%子会社からの配当は源泉徴収の必要があるか?

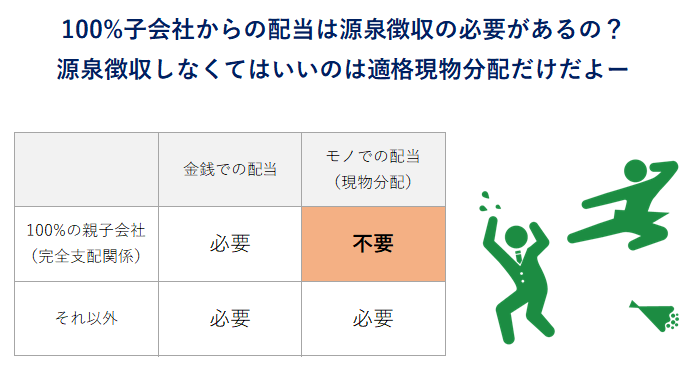

結論だけ先にざっくり申しますと、

- 金銭での配当 ⇒ 源泉徴収が必要

- モノでの配当 ⇒ 源泉徴収は不要(適格の場合)

ということになります。

源泉徴収がいらないのは「適格現物分配」のみ

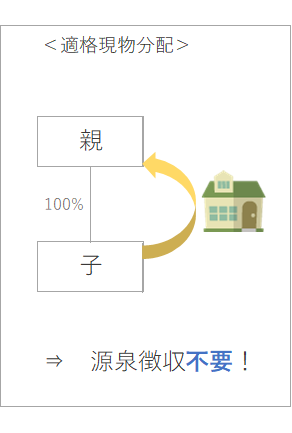

比較的有名な規定として、「適格現物分配(てきかくげんぶつぶんぱい)」というものがあります。

これはざっくり言うと「配当としてモノを100%親会社に渡す」ことを言います。

それでこの適格現物分配のときは源泉徴収をしなくてもいい、ということになっており、この規定がごっちゃになった結果、

「あれ、100%の関係(完全支配関係)なら源泉徴収しなくてもいいんだっけ?」

という疑問が生まれることがあるので注意が必要です。

(お客さまから「源泉徴収しなくていいんだよね?」と聞かれたこともあります)

適格現物分配のイメージ図としてはこんな感じです。

金銭での配当であれば完全支配関係でも源泉徴収が必要!

あとで根拠を述べますが、

「金銭での配当」のときはたとえ100%の関係(完全支配関係)であっても源泉徴収が必要になります

ので注意しましょう。

源泉徴収が必要なだけで、益金になるかは別の問題です。

条件を満たしていれば全額受取配当等の益金不算入を受けられます。

完全支配関係でないなら現物分配のときも源泉徴収が必要!

また、「適格現物分配」というのはあくまで100%の関係(完全支配関係)のことを言いますので、100%でないなら現物分配のときも源泉徴収が必要ということになります。

「どうやるの?」というと、

- 子会社側 ⇒ モノを引き渡す

- 親会社側 ⇒ その価額の20.42%の源泉所得税を子会社に渡す

- 子会社側 ⇒ 税務署に納付

ということになります。

(めんどくさいですね)

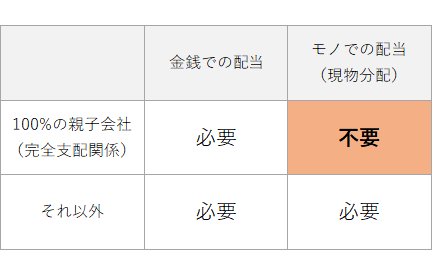

配当の源泉徴収義務の有無の表

一応表もつくってみましたが、要は適格現物分配だけが例外的に源泉徴収しなくてもよいだけ、という覚え方をしておくほうがいいでしょう。

源泉徴収義務の有無の根拠条文

根拠条文も書いておきます。

これがまず源泉徴収の規定(所得税法)。

(源泉徴収義務)

第百八十一条 居住者に対し国内において第二十三条第一項(利子所得)に規定する利子等(以下この章において「利子等」という。)又は第二十四条第一項(配当所得)に規定する配当等(以下この章において「配当等」という。)の支払をする者は、その支払の際、その利子等又は配当等について所得税を徴収し、その徴収の日の属する月の翌月十日までに、これを国に納付しなければならない。

出典:所得税法

次に「第二十四条第一項(配当所得)に規定する配当等」ってなんなの?という疑問に対するものがこれ。

(配当所得)

第二十四条 配当所得とは、法人(法人税法第二条第六号 (定義)に規定する公益法人等及び人格のない社団等を除く。)から受ける剰余金の配当(株式又は出資(公募公社債等運用投資信託以外の公社債等運用投資信託の受益権及び社債的受益権を含む。次条において同じ。)に係るものに限るものとし、資本剰余金の額の減少に伴うもの及び分割型分割(同法第二条第十二号の九 に規定する分割型分割をいい、法人課税信託に係る信託の分割を含む。以下この項及び次条において同じ。)によるものを除く。)、利益の配当(資産の流動化に関する法律第百十五条第一項 (中間配当)に規定する金銭の分配を含むものとし、分割型分割によるものを除く。)、剰余金の分配(出資に係るものに限る。)、投資信託及び投資法人に関する法律第百三十七条 (金銭の分配)の金銭の分配(出資総額等の減少に伴う金銭の分配として財務省令で定めるもの(次条第一項第三号において「出資等減少分配」という。)を除く。)、基金利息(保険業法第五十五条第一項 (基金利息の支払等の制限)に規定する基金利息をいう。)並びに投資信託(公社債投資信託及び公募公社債等運用投資信託を除く。)及び特定受益証券発行信託の収益の分配(法人税法第二条第十二号の十五 に規定する適格現物分配に係るものを除く。以下この条において「配当等」という。)に係る所得をいう。

出典:所得税法

やたら長くて読みづらいですが、赤文字にした「法人税法第二条第十二号の十五に規定する適格現物分配に係るものを除く」という部分がありますね。

これがあるので、

- 適格現物分配はそもそも配当所得ではない

- 配当所得ではないので、源泉徴収義務がない

ということになるわけです。

除かれているのはあくまで「適格現物分配」のみであって、完全支配関係の子会社からの配当が除かれているわけではないので、やはり源泉徴収は必要ということですね。

現物分配・適格現物分配の定義

また、一応法人税法第二条第十二号の十五の適格現物分配の条文も載せておきましょう。

(定義)

第二条 この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

十二の十五 適格現物分配 内国法人を現物分配法人とする現物分配のうち、その現物分配により資産の移転を受ける者がその現物分配の直前において当該内国法人との間に完全支配関係がある内国法人(普通法人又は協同組合等に限る。)のみであるものをいう。

出典:法人税法

ここで気をつけなければいけないのは、

- 上げるほうも内国法人、もらうほうも内国法人でないとダメ

- 完全支配関係であるのは現物分配の直前でいい

ということです。

受取配当等の益金不算入などと混同しないよう注意したいものですね。

あと現物分配の定義はこちら。

(定義)

第二条 この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

十二の六 現物分配法人 現物分配(法人(公益法人等及び人格のない社団等を除く。)がその株主等に対し当該法人の次に掲げる事由により金銭以外の資産の交付をすることをいう。次号及び第十二号の十五において同じ。)によりその有する資産の移転を行つた法人をいう。

イ 剰余金の配当(株式又は出資に係るものに限るものとし、資本剰余金の額の減少に伴うもの及び分割型分割によるものを除く。)若しくは利益の配当(分割型分割によるものを除く。)又は剰余金の分配(出資に係るものに限る。)

ロ 第二十四条第一項第三号から第六号まで(配当等の額とみなす金額)に掲げる事由

十二の六の二 被現物分配法人 現物分配により現物分配法人から資産の移転を受けた法人をいう。

出典:法人税法

上では簡単に「お金」「モノ」と分けましたが、定義上は「金銭以外の資産」の配当が現物分配ということになります。

100%子会社からの配当は源泉徴収の必要があるか? まとめ

というわけで、「100%子会社からの配当は源泉徴収の必要があるか?」という疑問に対して、

- 金銭ならたとえ100%子会社でも源泉徴収が必要

- 100%子会社でなければ現物分配のときも源泉徴収が必要

- 例外的に100%子会社のときの適格現物分配のみ源泉徴収不要

ということを根拠条文つきでまとめてみました。

こういうまじめな話をするときは冒頭の「めがね」って浮きますね。

勤務しているときに疑問に思った箇所だったので、参考になりましたら幸いです!

その後改正があり、「2023年10月1日以後に支払を受けるべき配当等」については源泉徴収をしなくてもよくなります(当記事は改正前の古い内容になってしまっているため注意)

■ 次のおすすめ記事はこちら!

⇒『当初申告要件とは 適用額の制限との違いと条文の書き方について』